前回の記事では、専従者給与を「非課税枠の範囲」で設定する考え方をご紹介しました。

今回は、もう一歩踏み込んで「事業の利益に応じた給与設定」について考えてみましょう。

専従者給与は、事業の利益から支払われるもの。利益が少なければ給与も抑える必要があり、逆に利益が安定していれば、適正な給与額を設定することで節税効果も期待できます。

本記事では、専従者として損をしないための「収入の目安」と「利益とのバランスの取り方」をわかりやすく解説します。

節税の仕組みをざっくり解説

・事業主の所得が減る → 税率が下がる

・専従者の給与が控除内なら → 非課税

・控除(青色申告・基礎・給与所得控除)をフル活用すると節税効果が最大に

専従者給与の“ざっくり節税ゾーン”

| 範囲 | 節税効果 | コメント |

|---|---|---|

| 〜100万円未満 | 小〜中 | 専従者は非課税。事業主の所得を少し圧縮できる |

| 100万〜160万円前後 | 中〜大 | 専従者は非課税のまま。事業主の税率が下がり始める |

| 160万〜280万円前後 | 最大級 | 両者の控除をフル活用。節税効果がピークに近い |

| 280万〜360万円超 | 頭打ち傾向 | 専従者側に課税が始まり、効果がやや減少 |

各種控除が複雑に絡むので、ざっくりとした目安です(利益500万とした目安)

実際に計算してみよう!

事業所得が500万円の場合のシミュレーションをしてみましょう!

なお、控除額等税制については令和7年度の制度をもとに作成しています。

事業所得 -所得控除 = 課税所得

所得控除には 青色申告特別控除 基礎控除 社会保険料控除 扶養控除等 ありますが、ここではあくまで概算ということで 青色申告特別控除65万円 基礎控除最大95万円(段階性) の二つを適用します。

事業所得500万-青色申告65万-基礎控除63万=372万

課税所得が372万円になりました。

基礎控除は最大95万円ですが、所得が増えると段階的に減額され、今回は63万円として計算しています。

基礎控除の詳細はとっても複雑なので、国税庁のホームページで確認してくださいね。

→令和7年度税制改正による所得税の基礎控除の見直し等について

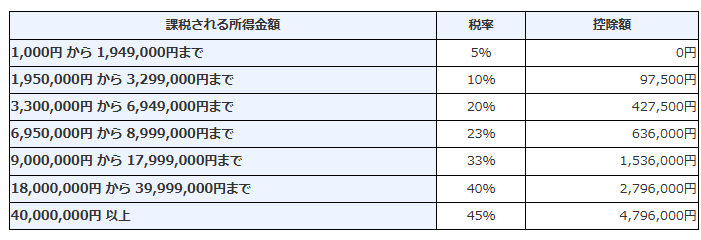

課税所得 × 税率 - 控除額 = 所得税額

税率や控除額は国税庁の速算表で確認できます。自分の課税所得に応じた税額をすぐに試算できますよ!

課税所得は372万ですので、上の表の税率20%が適用となります。

課税所得372万 × 20% – 控除額42.75万 =31.65万

所得税額は316,500円となりました。

次に 専従者給与が200万円だとして計算してみましょう。

事業主の事業所得

500万-200万=300万(専従者給与200万をひく)

300万-65万(青色控除)-88万(基礎控除)=147万円(課税所得)

所得税額 147万×5%=73,500円

専従者は200万円の給与所得となりますので、

200万(給与所得)-65万(給与所得控除)-88万(基礎控除)=47万円(課税所得)

所得税額 47万×5%=23,500円

事業主所得税 73,500+ 専従者所得税23,500 =97,000円

利益500万円としたときの、専従者給与0円と200万の場合の所得税額差額は

316,500―97,000=219,500円

となります。

同じ500万円の利益でも専従者給与の額を変えることによって、手取り額がこれだけ違ってくるのです。

もちろん、もっと専従者給与をあげていくと節税額があがっていきますが、いずれ頭打ち、専従者の負担(所得税、住民税)が大きくなっていきます。

専従者給与をいくらにするのが一番節税効果が高いのか、利益の見込み額を使ってぜひ計算してみてください!

ただし、前回も記載していますが、業務実態に見合った額であることが前提です。

さらに、事業主の所得よりも、専従者の給与が高額になるのはよくありません。その点にはご注意ください。

※節税額だけでなく、専従者の税負担や業務実態との整合性も重要です。税務署に説明できる“妥当な給与額”を意識しましょう。

次回は今回の計算にも出てきた“青色申告特別控除65万円”について条件や注意点を詳しく解説します。

→<青色申告65万円控除を受けるには?必要な帳簿・提出書類一覧>

コメントを残す